Рост мировых экономик стабилизируется, но останется достаточно высоким

Пора драматических изменений в денежно-кредитной политике мировых центральных банков, цепочках поставок, инфляции, поведении потребителей, которые изменило бизнес модели многих компаний и, в конце концов, инвесторов, заканчивается и 2022 год должен стать годом перехода к "нормальности". Однако прогулка не будет легкой, потому что множество проблем остается, а переходные периоды еще более сложны в принятии решений и сопряжены с высокой волатильностью.

Основное влияние на оценку перспектив отдельных классов активов, рынков и компаний в 2022 году будет оказывать инфляция и сопряженная с ней политика процентных ставок.

В нашем базовом сценарии мы предполагаем, что рост мировых экономик стабилизируется, но останется достаточно высоким, особенно в США, где будут запущены новые программы бюджетных стимулов. Мы ожидаем, что инфляция в США и Европе и России начнет снижаться со второго квартала. В России это снижение может быть более существенным вследствие жесткой денежно-кредитной политики, которая сильно подавит темпы роста денежной массы.

ФРС США, вероятно, начнет повышать базовую ставку. Учитывая отсутствие значимых изменений в ставках на других развитых рынках, доллар будет относительно более сильным. Ужесточение денежно-кредитной политики в США повысит волатильность рынке акций. В то же время Банк России, по нашему мнению, в 2022 году снизит ключевую ставку до 7-7.25%.

"Нормальность" для товарного рынка означает коррекцию цен, но мы выделяем промышленные металлы и особенно алюминий как наиболее сильные в товарном сегменте. Цены на удобрения также останутся довольно высокими. Позиции золота достаточно слабы из-за сильного доллара и росту реальных процентных ставок, но оно все еще будет иметь спрос в качестве защитного актива.

Тактические позиции по классам активов:

Денежный рынок: Держим больше, чем обычно, чтобы воспользоваться преимуществами волатильности (покупать дешевле).

Рублевые облигации: Держим, больше чем обычно (для консервативных портфелей - отдаем предпочтение относительно тактических позиций в акциях). Увеличиваем дюрацию портфеля к максимально допустимой для индивидуальных портфелей.

Валютные облигации: Держим меньше, чем обычно. Держим низкую дюрацию. Выбираем отдельные истории в High Yield.

Акции: Немного более высокая тактическая позиция, чем обычно. Немного большая концентрация на акциях низкой волатильности. Немного более высокая тактическая позиция в российских бумагах. Индия и Китай интересны для долгосрочных портфелей.

Золото: Держим меньше, чем обычно.

Недвижимость: Все еще интересна для портфелей, ориентированных на периодический доход. В остальном – нейтральная позиция.

Тактические позиции в российских акциях:

Очевидные фавориты Русал и En+. ММК, НЛМК и Северсталь нам также нравятся. Налоговые риски пока не существенны. Риски антимонопольных штрафов пока учесть сложно.

Газпром, ЛУКойл и Башнефть (префы) имеют хороший потенциал по оценке и высокие дивиденды в качестве краткосрочного драйвера.

НКНХ нам нравится благодаря вводу новых мощностей и дивидендам.

ОГК-2 представляется лучшим и, возможно, единственным перспективным вариантом в электроэнергетике благодаря пику дополнительных платежей по мощности.

Сбербанк и Банк Санкт-Петербург – наши фавориты в финансовом секторе.

АФК Система и МТС интересны сильным и устойчивым бизнесом вместе с некоторой недооценкой.

Нам также все еще нравится Эталон.

Среди акций роста (априори дорогих) мы выделяем бумаги Русагро, Сегежи, MD Medical Group, Группы Позитив.

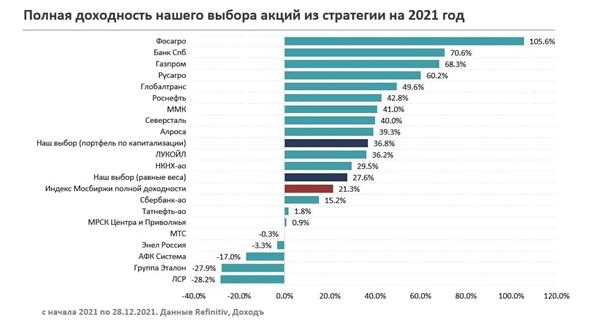

Доходность акций из нашего выбора прошлого года, равновзвешанного и взвешенного по капитализации портфеля, состоящего из них, а также индекса МосБиржи можно увидеть на следующем графике:

| Карта сайта:

| Карта сайта: