На рынок меди и никеля сохраняется позитивный взгляд в 2022 году

Сектор металлов и горной добычи: Перспективы сырьевых рынков в 2022 году. Сырьевые рынки оставались волатильными на протяжении всего 2021 г., в то время как инвесторы столкнулись с несколькими новыми факторами, повлиявшими на оценку горно-металлургического сектора и сектора удобрений. Спекуляции СМИ и последующая гиперреакция рынков вызывали сильные колебания цен, не оправданные с точки зрения фундаментальных показателей. Рынок прошел через кривую скоростного обучения в 2021 г., заложив в прогнозы цен на сырье новые факторы. В прогнозах цен на 2022 г. важно различать: (I) фундаментальные факторы, (II) новые факторы и (III) спекулятивные факторы или "белый шум".

Мы считаем, что первостепенную важность в прогнозировании динамики цен на сырьевых рынках имеют следующие фундаментальные факторы:

1. Динамика валютных курсов: Важно отслеживать динамику курса юаня к доллару. Укрепление юаня позитивно для сырьевых товаров, номинированных в долларах. Юань торговался в пределах диапазона в 2021 г.

2. Китайская макроэкономическая статистика: на долю Китая сейчас приходится более половины глобального потребления цветных и черных металлов и насыпных сырьевых товаров. BBП Китая, промпроизводство и инвестиции в основные средства остаются индикаторами состояния спроса на сырьевые товары. Мы отдаем предпочтение тем сырьевым товарам, в которых Китай испытывает структурный дефицит.

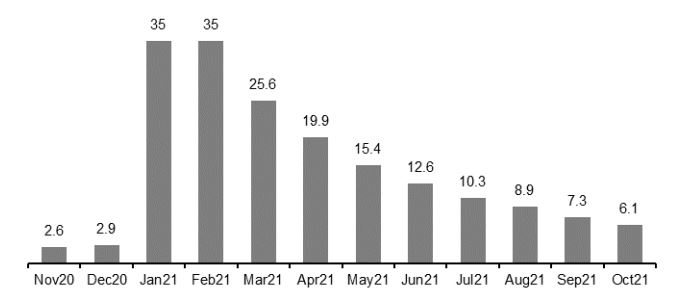

Рис. 1. Инвестиции в основные средства Китая, в% г/г

3. Глобальные металлоемкие проекты и инициативы: Китай объявил о нескольких крупных проектах, поддерживающих cпpoc на металлы, в число которых входит мегапроект “Один пояс - Один путь” (BRI), развитие западных провинций и (3) стратегия “Двойной циркуляции”, которая предполагает переселение 500 млн китайцев (что эквивалентно численности населения EC) из сельских областей в города. Build Back Better World (B3W) - проект, предпринятый странами G7 в июне 2021 г. и направленный на развитие дорожной инфраструктуры в странах с низким и средним уровнями доходов.

4. Новые проекты, влияющие на баланс спроса и предложения: Инвестиционная привлекательность того или иного металла зависит от правильной оценки объемов поступающего предложения. Сектор металлов и горной добычи и сектор удобрений остаются недоинвестированными на протяжении почти 10 лет. Мы считаем, что рынок постоянно переоценивает новые объемы предложения металлов. Особенно это касается меди и железной руды.

5. Торговые барьеры: Торговые барьеры могут вызывать сильные колебания цен на сырьевых рынках, поэтому заслуживают пристального влияния. В марте 2018 г. США ввели пошлины (исходя из статьи 232 закона США “О расширении торговли”) на некоторые виды продукции из стали и алюминия в размере соответственно 25% и 10%. Дополнительные расходы были переложены на конечных потребителей, что привело к росту внутренних цен на сталь в США на 25%. Недавние санкции против производителей азотных и калийных удобрений в Беларуси спровоцировали рост и без того высоких цен на удобрения по всему миру.

6. Геополитические события, влияющие на фундаментальные показатели спроса и предложения: Недавняя смена режима в Гвинее спровоцировала краткосрочные спекуляции на тему дефицита бокситов в сегменте по производству алюминия. Порядка 70% мирового производства кобальта добывается в Демократической республики Конго, где политическая ситуация нестабильна.

Новые факторы главным образом связаны с ESG-повесткой и меняющей макросредой.

Процесс декарбонизации экономики в рамках борьбы с климатическими изменениями стимулирует спрос на металлы со стороны электромобилей, аккумуляторных батарей и технологий, связанных с использованием водорода. При оценке этих факторов следует адекватно оценивать сроки реализации “зеленых” инициатив.

1. Спрос со стороны сектора по производству аккумуляторных батарей: Ускоренное развитие сектора по производству батарей выводит на радар никель, литий и кобальт. Важно отслеживать конкуренцию между производителями катодов для аккумуляторов. Литий-железо-фосфатные батареи (LFP) не так давно вернули свои утраченные позиции у поставщиков, бросив вызов доминирующим в электромобилях альтернативным никель-кобальт-магниевым аккумуляторам (NCM). Графеновые алюминий-ионные аккумуляторы, как утверждается, заряжаются в 60 раз быстрее лучших литий-ионных образцов и держат заряд в три раза дольше алюминиевых батарей.

2. Спрос со стороны сектора по производству электромобилей: Переход к производству электромобилей стимулирует спрос не только на металлы для производства аккумуляторов, но также на медь и алюминий. По данным Ассоциации меди (CDA), среднее содержание меди в автомобилях с двигателями внутреннего сгорания составляет примерно 23 кг, и оно увеличится до 60 кг в электромобилях с гибридными двигателями с подзарядкой от электросети и до 83 кг - в электромобилях. Переход к электромобилям стимулирует введение новых технологий по снижению массы автомобиля. Несмотря на тот факт, что потенциал замещения стали алюминием в автомобилях ограничен, алюминий считается “зеленым” металлом, и его использование в секторе по производству электромобилей возрастает.

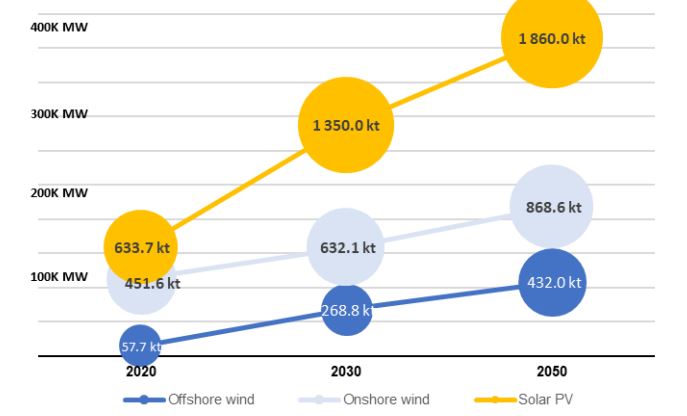

3. Спрос со стороны возобновляемых источников энергии: переход к возобновляемым источникам энергии (ВИЭ) также стимулирует cпpoc на металлы. К примеру, медь имеет решающее значение для использования возобновляемых источников энергии (ВИЭ). Медь применяют в кабельных системах, системах теплообмена итд. На один мегаватт (МВт) мощности, полученной от солнечной батареи на фотоэлементах (Solar PV) и материковых ветряных ферм, необходимо примерно 4-5 т меди.

Рис. 2. Спрос на медь со стороны сектора по производству возобновляемых источников энергии

Источники: IRENA, Navigant Research, Copper Alliance, Альфа-Банк

4. Спрос со стороны технологий по применению водорода: Использование водорода в энергогенерации - позитивный сигнал для спроса на ряд металлов, включая МПГ (палладий и платину) и никель на среднесрочном горизонте.

5. Новые технологии: Разработка устойчивых к изменениям климата строительных технологий может стимулировать использование нержавеющей стали, которая обладает большей степени защиты от коррозии. Это приведет к спросу на никель. Вертикальные фермы могут сократить использование классических химических удобрений в сельском хозяйстве.

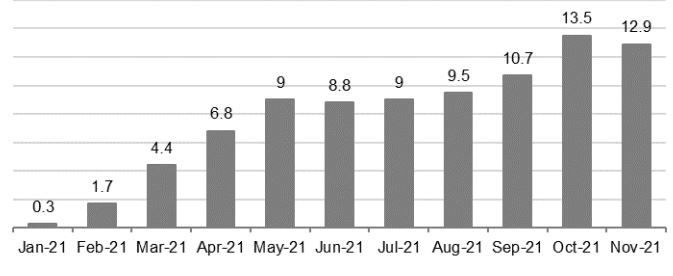

6. Рост цен производителей (PPI) и динамика кривой затрат: Индекс цен производителей Китая подскочил до рекордного максимума 13,5% г/г в октябре (против 12,9% в ноябре). Инфляция ускорилась и во всех других крупнейших странах- производителях и потребителях сырья, в том числе и в России. Это смещает вверх мировую кривую затрат и уровень затрат маржинальных производителей. Себестоимость маржинальных производителей никелевого чугуна (NPI) составляет $18 000-19 000/т (100% Ni), тогда как в 2K20 она была ниже $15 000/т.

Рис. 3. Помесячная статистика PPI Китая, % г/г

Источники: Bloomberg, Альфа-Банк

Спекулятивные факторы или “белый шум” оказывали влияние на динамику сырьевых рынков в 2020-2021 гг. Риски и экспертные оиенки в основном были преувеличены прессой и противоречили данным официальной статистики. Нижемы приводим некоторые примеры:

1. Энергетический кризис в Китае: СМИ повсеместно в весьма агрессивной форме сообщали о перебоях в поставках электроэнергии и дефиците энергетического угля в Китае в сентябре-октябре. На рынке распространялись слухи о потенциальном сокращении производства стали и алюминия в Китае в связи с энергетическим кризисом. По данным официальной статистики, потребление электроэнергии в Китае в октябре выросло на 6,1% (+12,2% г/г с начала года). Что касается дефицита угля, Китай производит и потребляет примерно 4 млрд т угля, тогда как на долю импорта приходится примерно 5% от общего потребления. Китай нарастил добычу угля на 100-150 млн т на годовой основе, снизив цены на уголь более чем на 50% за несколько недель.

2. Дефолт китайского сектора недвижимости: Кризис Evergrande обсуждается последние 3-4 месяца. Вряд ли Evergrande повторит судьбу “Lehman Moment” и станет причиной обвала строительного сектора страны. Цепная реакция до сих пор ограничивается несколькими более мелкими китайскими девелоперами. Китайский кредитный рынок и кредитные рынки ЕМ в целом устойчивы. Строительная активность и спрос на металлы/цемент находятся на хорошем уровне. Помимо этого, не учитывается роль китайской компартии. В конечном счете китайское правительство всегда придёт на помощь и спасет частную китайскую компанию от банкротства, предотвратив любые более масштабные последствия.

3. Проблемы в цепочках поставок: Логистические проблемы возникают на всех сырьевых рынках. Перегрузки в портах, дефицит водителей и дефицит полупроводников стали новыми вызовами для игроков отрасли. Мы отмечаем, что индекс Baltic Dry снизился примерно на 40% с начала октября. У нас нет данных говорящих о том, что российские производители стали, насыпных грузов и удобрений сталкиваются с систематическими логистическими трудностями за пределами России. Китай увеличил импорт тихоокеанской железной руды на 15% г/г в ноябре, что превышает 100 млн т на месячной основе.

4. Зимние Олимпийские игры в Китае в 2022 г. и политика “голубого неба”: Как сообщают СМИ, ключевой металлургический хаб Китая присоединится к кампании “голубого неба”, сократив производство стали и выбросы парниковых газов на период проведения Зимних Олимпийских игр в Пекине в феврале 2022 г. Во-первых, ни одну из этих новостей не подтвердили местные органы власти или сами металлургические заводы. Во-вторых, даты проведения Зимних Олимпийских игр частично совпадают с празднованием Китайского Нового года. Фактическое влияние Олимпийских игр 2022 на сырьевой спрос/производство в Китае может быть весьма ограниченным, на наш взгляд.

5. В 1K21 новость о том, что крупнейший в мире производитель нержавеющей стали Tsingshan Holding Group Со. начал использовать технологию производства сульфата никеля из никелевого чугуна (NPI), обвалила цены на никель более чем на 20% за несколько торговых сессий. Технология предполагает переработку никелевого чугуна в сырье, используемое в производстве аккумуляторных батарей. Рынок проигнорировал тот факт, что спрос со стороны сектора по производству аккумуляторов на данный момент составляет около 6-7% совокупного спроса на никель. Следует также отметить, что расходы Tsingshan на производство никелевого чугуна на Моровали (Индонезия) составляют примерно $7 500-$8 000/т, что значительно ниже средних уровней по отрасли. Другие проекты по производству никелевого чугуна (NPI) в регионе в основном экономически нецелесообразны для переработки NPI в сульфат никеля из-за гораздо более высоких затрат.

6. Новые штаммы вирусов: Сырьевые рынки постепенно становятся все более резистентны к появлению новых штаммов вирусов. На мировое производство и потребление металлов, насыпных грузов и удобрений оказывают незначительное влияние сообщения о новых штаммах вируса; опасения могут вызывать только жесткие локдауны в ключевых регионах производства и потребления сырьевых товаров.

Рекомденации по сектору:

Мы подтверждаем свой позитивный взгляд на медь и никель. Оба металла используются в производстве электромобилей и находят широкое применение в проектах, связанных с энергопереходом. Китай испытывает структурный дефицит в обоих металлах. Спрос на медь определяется инфраструктурными проектами и промышленным производством, восстановление которого ожидается в 1П22, по мере решения логистических проблем. Примерно 70% никеля используется в секторе по производству нержавеющей стали, где наблюдается позитивная динамика на фоне роста строительной активности. Недавние распродажи МПГ и особенно палладия могут привлечь внимание рынка. На рынке наблюдается структурный дефицит палладия. Автомобили с двигателями внутреннего сгорания (ICE) и гибридные автомобили, в производстве которых доля палладия даже выше из-за каталитических конвертеров, чем в автомобилях ДВС, должны преобладать на рынке в ближайшие годы. Мы видим весьма ограниченное предложение с новых проектов по производству меди, никеля и МПГ на среднесрочном горизонте. Мы подтверждаем наш позитивный взгляд на акции Норильского никеля (MNOD.LI, ВЫШЕ РЫНКА, РЦ $39,2/АДР).

Мы позитивно смотрим на акции АЛРОСА (ALRS.RX, ВЫШЕ РЫНКА, РЦ 159,1 руб./акцию). Запасы ключевых производителей алмазного сырья ограничены, тогда как крупных новых или зрелых проектов, которые могли бы изменить баланс спроса и предложения в секторе, нет. Спрос на алмазное сырье от оптовых и ювелирных производителей растет. Спрос на ювелирные изделия с бриллиантами особенно в премиальном сегменте демонстрирует положительную динамику на основных рынках сбыта (в США и Китае). Дефицит поставок может вызвать рост цен на алмазное сырье примерно на 20-25% в ближайшие месяцы. Мы ожидаем, что дивидендная доходность АЛРОСА составит более 10% по итогам 2021 г.

Рис. 4. Индекс бриллиантов, $/карат

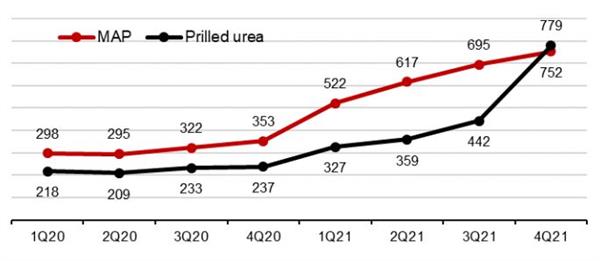

ФосАгро (PHOR.LI, ВЫШЕ РЫНКА, РЦ $34,2/ГДР): наша третья топ-рекомендация в 2022 г. Цены на удобрения продолжали расти на фоне высоких цен на газ, ускорения роста PPI и многолетних максимумов цен на с/х продукцию. Высокие цены на удобрения заставляют фермеров по всему миру сокращать использование удобрений, что может привести к снижению урожайности. В то же время импорт сои Китаем в ноябре вырос на 68% м/м, продемонстрировав сильный спрос. Участники рынка ожидают дальнейшего ускорения продовольственной инфляции в будущем году. Отдельно отметим, что спотовые цены на газ в EC остаются выше $1 000 за куб. м. Ряд производителей азотных удобрений вынуждены были остановить производство в EC. Таким образом, мы ожидаем благоприятной конъюнктуры для производителей азотных удобрений, включая Акрон в 1П22. Рост цен на удобрения привлек внимание правительства РФ, что привело к временным ограничениям на экспорт азотных и сложных удобрений и заморозке внутренних цен на уровне средних значений мая-июля 2021 г. до конца мая 2022 г. Экспортные ограничения препятствуют росту поставок местных производителей на внешние рынки, позволяя при этом сохранить их на исторических уровнях. Временная заморозка цен сокращает потенциал роста денежного потока, сохраняя при этом цены на привлекательных уровнях.

Рис. 5. Динамика цен, FOB, Балтийское море, $/т

Источники: CRU, Альфа-Банк

Конъюнктура рынков золота и серебра будет зависеть от темпов количественного свертывания и отношения рынка к повышению ставки ФРС. Если на рынке не появится каких-либо “черных лебедей”, вызывающих бегство в защитные активы в 1П22, цены на золото вряд ли превысят $1 700-1 900/унцию, что будет сдерживать потенциал роста акций золотодобывающих компаний в ближайшие месяцы. Что касается ускорения роста PPI, который является надежным индикатором ИПЦ, мы сохраняем позитивный взгляд на золото на долгосрочном горизонте. Российские производители золота Полюс (PLZL.LI, ВЫШЕ РЫНКА РЦ $115,б/ГДР) и Полиметалл (POLY.LN, ВЫШЕ РЫНКА, GВР20,9/акцию) привлекательны при текущих уровнях котировок. Цены на серебро в большей степени зависят от динамики промпроизводства; серебро используется в производстве солнечных панелей и 5G технологий. Предложение серебра ограничено. Тем не менее динамика цен на серебро связана с динамикой цен на золото.

Так как спотовые цены на железную руду восстановились до уровня выше $100/т, CFR, Китай (62% Fe), и Китай наращивает тихоокеанские поставки железной руды и производство стали, наблюдается некоторое восстановление стабильности в секторе черных металлов и горной добычи. Стальной сектор, на наш взгляд, остается сектором циклическим, подходящим для реализации торговых идей с коротким горизонтом, нежели долгосрочных стратегий инвестирования. По мере наступления зимы, цены на сталь начали снижаться в различных регионах. Цены на бенчмарки на сляб и горячекатаный рулон в черноморском регионе достигли $700/т, FOB и $800/т, FOB, соответственно. Мы не удивимся, если бенчмарки потеряют еще $100/т. Сезон праздников, снижение цен на лом и потенциальная коррекция цен на коксующийся уголь могут оказывать давление на цены на сталь. Эффективная интеграция в железорудную базу обеспечивает сильное конкурентное преимущество крупнейшим российским производителям стали. Из акций НЛМК (NLMK:LI; НА УPOBHE РЫНКА), Северстали (SVST:LI; НА УPOBHE РЫНКА), ЕВРАЗа (EVR: LN; НА УРОВНЕ РЫНКА) и MMK (MMK:LI; НА УPOBHE РЫНКА) мы отдаем предпочтение первым двум. ЕВРАЗ должен закрыть сделку по выделению Распадской в 1П22. MMK недостаточно обеспечен собственной железной рудой. Риск навеса акций сохраняется для всех российских компаний сектора. Мы рекомендуем занять НЕЙТРАЛЬНУЮ позицию к российским компаниям в секторе черных металлов и горной добычи в зимний сезон.

В том случае, если подтвердятся ожидания восстановления обрабатывающей промышленности и сырьевого бума, провайдеры профессиональных логистических услуг получат сильные конкурентные преимущества, учитывая, что Россия является чистым экспортером угля, стали, железной руды и металлов. Российские металлургические и горнодобывающие компании демонстрируют лидерство на кривой затрат, находясь в первой квартили кривой. Ставки на полувагоны уже удвоились в этом году, отражая сильный спрос и явный дефицит подвижного состава. Globaltrans (GLTR.LI, ВЫШЕ РЫНКА, РЦ $10,1/ГДР) - привлекательная инвестиция в расчете на суперцикл в сырьевом секторе и рост cпpoca на сырьевой экспорт из России в восточном направлении.

Что касается других металлов и сырьевых товаров, мы сильно сомневаемся в том, что цены на энергетический уголь, алюминий или коксующийся уголь останутся на текущих уровнях на длительном горизонте. Цены же на кобальт и уран могут превзойти прогнозы в будущем году. Атомная энергетика - надежный источник энергии, гармонично сочетающийся с повесткой перехода к низкоуглеродной экономике. В случае роста портфеля проектов по созданию новых реакторов запасы урана будут ограничены. Что касается кобальта, у Китая нет собственной ресурсной базы. Если не будет осуществлен переход к технологиям по производству аккумуляторных батарей без использования кобальта, рынок может столкнуться с дефицитом этого металла в ближайшие годы.

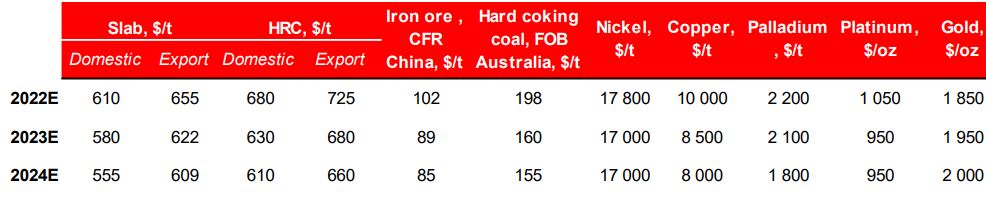

Рис. 6. Прогнозы цен на сырьевые товары

| Карта сайта:

| Карта сайта: