Индекс МосБиржи на позитивном внешнем фоне уверенно приближается к ключевому сопротивлению

Российские индексы выросли по итогам основной торговой сессии среды, 12 января. Индекс МосБиржи закрылся по итогам основной сессии на 10,8% ниже достигнутого 14 октября 2021 года рекордного максимума на уровне 4292,68 п.

Позитивная динамика в ценах на нефть стимулировала рост котировок акций нефтегазового сектора. Их вес в фондовых индексах значительный, поэтому в целом рынок весь день смотрелся очень даже неплохо. Цены на газ в Европе в среду снизились, а вот в США газ подорожал. Металлы в Лондоне также прибавляли в цене.

Текущее значение 200-дневной скользящей средней линии по индексу МосБиржи (3865 п.) совпадает с текущим значением линии сопротивления, построенной через максимумы декабря и начала января. Пробитие уровня играет с технической точки зрения ключевую роль в перспективах роста индекса в среднесрочной перспективе.

Рынки позитивно отреагировали на американские данные по инфляции. На фондовых площадках в США и Европе наблюдалась уверенная позитивная динамика. Доходность казначейских облигаций снижалась третий день подряд после роста в понедельник до нового 2-летнего максимума (1,8064% по 10-летним бумагам). Доллар подешевел на фоне снижения доходностей трежерис. При этом темпы падения доллара были усилены техническим пробитием нижней границы 2-месячного диапазона по индексу доллара.

Несмотря на слабый доллар и рост котировок Brent до $84,8/барр. (2-месячный максимум), рубль подешевел против американского конкурента на 0,5% и был худшей валютой в сегменте развивающихся рынков. Геополитика остается главным и, по сути, единственным негативным для рубля фактором. Разногласия между Россией и НАТО, связанные с Украиной, будет непросто преодолеть, сказал глава военного альянса Йенс Столтенберг после первого за два года заседания Совета Россия-НАТО, которое состоялось сегодня и продолжалось более 4-х часов.

США введут масштабные санкции против высших российских военных, чиновников, включая президента РФ, а также против ключевых банков, если Россия проявит военную агрессию в отношении Украины, согласно новому законопроекту, который в среду представили сенаторы-демократы. Рубль выглядит излишне перепроданным в текущей конъюнктуре. При попытках Brent закрепиться выше $85/барр. доллар пытается закрепиться выше 75 рублей. Если убрать эмоции, то курс может легко укрепиться с текущих уровней на 1,5-2 рубля, чем, на наш взгляд, вполне в ближайшее время могут воспользоваться спекулянты.

По индексу МосБиржи: все 10 отраслевых индексов выросли второй день подряд. Нефтегазовый и финансовый сектор подорожали каждый на 1,5% соответственно, став лидерами роста по итогам дня. Индекс "Химии и нефтехимии" вырос на 0,35%, и это был худший результат среди отраслевых индексов.

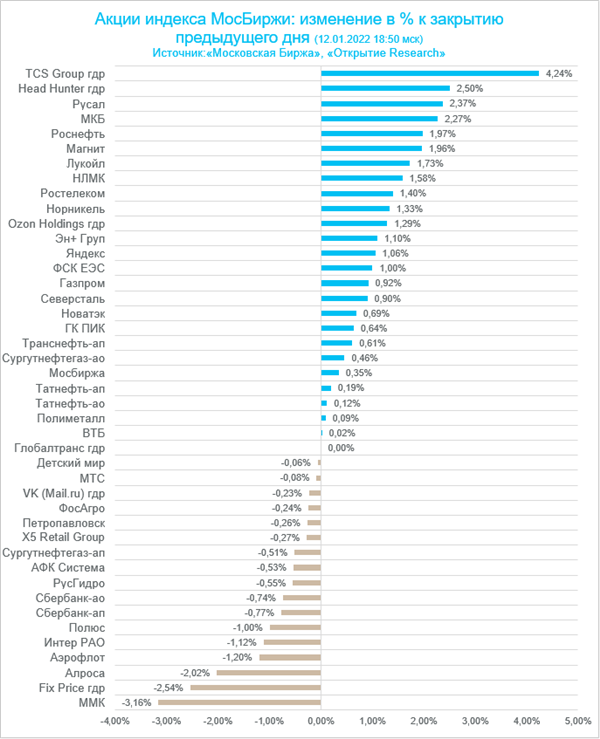

Из 43 акции индекса МосБиржи по итогам основной сессии 25 подорожали и 17 потеряли в цене. Расписки "Глобалтранса" завершили основную сессию с нулевым результатом.

Дивидендная доходность за 12 месяцев составляет 5,7%. Индекс торгуется с коэффициентом 7,3 к прибыли за прошедший год и с коэффициентом 5,6 к прогнозной прибыли входящих в него компаний на предстоящий год. Совокупная рыночная капитализация входящих в индекс МосБиржи компаний составляет 56,5 трлн рублей. Индекс МосБиржи вырос на 10% за последние 52 недели. Индекс Stoxx Europe 600 за тот же период прибавил 19%.

Корпоративные новости: TCS Group подтвердила появление нового зарубежного бизнеса - Aximetria - финансового сервиса, предоставляющего услуги для работы с цифровыми активами для частных клиентов. По факту, это криптобиржа. Компания регулируется согласно требованиям швейцарского регулятора. Детали по сделке не раскрывались. TCS планирует это в своей годовой отчетности. Маловероятно, что TCS Group заплатила за Aximetria какую-либо значимую с точки зрения масштабов своего бизнеса сумму. Тем не менее бумаги TCS Group в среду были в лидерах среди индексных акций, а акции ММК после дивидендной отсечки оказались в аутсайдерах.

Внешний фон. Европа. Европейские акции выросли в среду. Драйвером роста выступили акции сырьевых компаний.

Инфляционное давление в Китае стало более умеренным в декабре, предоставляя центробанку возможность снизить процентные ставки, чтобы сгладить ситуацию в экономике. Китайский индекс цен производителей вырос в декабре на 10,3% г/г по сравнению с 12,9% г/г в ноябре, а рост индекса потребительских цен замедлился до 1,5% г/г с 2,3% в ноябре г/г. Как PPI, так и CPI оказались ниже, чем предполагал консенсус-прогноз опрошенных Bloomberg аналитиков.

Цены на сырьевые товары отреагировали ростом на китайские данные по инфляции, поскольку власти КНР имеют больше возможностей для смягчения политики и сохраняют потенциал увеличить объем вливания средств в экономику.

Акции германского разработчика ПО TeamViewer выросли на 15%. Компания опубликовала предварительные результаты по итогам 4-го квартала и финансового года, которые понравились инвесторам.

Акции французской компании OVHcloud (сфера облачных вычислений) выросли на 4,6%. Компания рапортовала о росте выручки в первом квартале на 14% и подтвердила свои годовые прогнозы.

Just Eat Takeaway.com (акции +4%) - крупнейшая в Европе компания по доставке еды - сообщила об увеличении заказов на 14% в четвертом квартале, и сохранила свои финансовые прогнозы на 2022 год.

Акции голландской Philips упали на 15,5% после того, как компания заявила, что ожидает падение основной прибыли в 4 квартале примерно на 40% из-за глобального дефицита комплектующих и отзыва аппаратов ИВЛ.

США. Рынок акций США умеренно рос второй день подряд, продолжая корректироваться после пятидневного снижения. Потребительская инфляция в США обновила 39-летние максимумы, однако цифры примерно совпали с консенсус-прогнозом, и их публикация не оказала сильного влияния на индексы.

Рынок фьючерсов на ставку по федеральным фондам с вероятностью 87% подразумевает, что первое повышение ставки ФРС совершит в марте. Рынок на 100% уверен в трех повышениях ставки до конца 2022 года и с вероятностью 52% подразумевает, что к концу декабря ставка будет повышена не три, а четыре раза. Сутки назад рынок с вероятностью 85% подразумевал первое повышение в марте, и только на 42% закладывал в котировки возможное до конца года четвертое повышение.

Акции Biogen снижались примерно на 9% на фоне новостей о том, что правительство США в рамках программы Medicare ограничит применение препарата Aduhelm, используемого при терапии болезни Альцгеймера, так как он имеет потенциальные побочные эффекты.

Акции Jefferies теряли около 10% после публикации слабого отчета по выручке за IV квартал 2021 года, обусловленного падением доходов от торговли облигациями. Это - плохой знак для бумаг Citigroup, Wells Fargo и JPMorgan Chase, которые отчитываются в пятницу.

| Карта сайта:

| Карта сайта: